Curve Wars

Les règles sont les suivantes.

Chaque joueur doit chercher à augmenter sa TVL en offrant des rendements attractifs à ses utilisateurs.

Afin de pouvoir offrir le rendement le plus élevé, chaque joueur doit accumuler des points sous la forme de tokens veCRV.

Les tokens veCRV permettent à chaque joueur d'augmenter ses rendements et de contrôler les votes de gouvernance de Curve, lui permettant ainsi de capter toujours plus de TVL.

Différents joueurs peuvent utiliser différentes stratégies au sein du même jeu, mais il est inutile de jouer ailleurs.

Il n'y a pas de perdants, seulement des petits gagnants.

Le jeu perdure jusqu'à ce que tout le monde soit mort.

Une bataille pour le pouvoir fait rage entre différents protocoles DeFi.

Yearn, Convex et Stake DAO se battent pour accumuler des veCRV afin d'accumuler du pouvoir et de l'influence au sein de la DAO de Curve Finance et, à terme, d'être en mesure d'offrir un rendement plus élevé à leurs utilisateurs.

S'il semble à première vue qu'il y ait trois prétendants bien définis dans ce jeu, la réalité est toutefois bien plus complexe.

Les Curve Wars ne concernent pas seulement les protocoles inscrits sur la whitelist, mais aussi les États et les entités centralisées qui souhaitent promouvoir leurs monnaies ou leurs projets.

Qui se bat réellement contre qui, et à quoi ressemble le tableau final ?

L'arrivée de Convex a ajouté un caractère d'urgence supplémentaire à un jeu qui était déjà joué par Yearn et Stake DAO.

Convex affirme être "soutenu par Curve" (voir le bas de page du site Web de Convex). Cela signifie que certains des développeurs de Curve ont investi dans le projet et les ont aidés pour le code.

Leur position n'est toutefois pas si différente de celle de Julien Bouteloup (de Stake DAO), qui, bien que faisant partie du noyau dur de Curve, se bat maintenant pour le contrôler.

POST-EDIT 18/11/2021.

Curve a maintenant pris publiquement ses distances avec le projet en publiant le tweet suivant :

Andre Cronje et Banteg - les deux développeurs les plus connus de Yearn, ont également pris une longueur d'avance dans cette course. Ils ont accumulé d'énormes quantités de CRV, soit en contribuant au projet, soit en fournissant des liquidités, soit par le biais de "pReMiNinG" comme l'a écrit Banteg sur Twitter.

Aucun joueur de ce jeu ne peut être considéré comme un "outsider" : ils ont tous contribué à la création de Curve d'une manière ou d'une autre. Cela ne signifie pas pour autant que la concurrence ne demeure pas féroce.

CRV a été lancé le 13 août 2020.

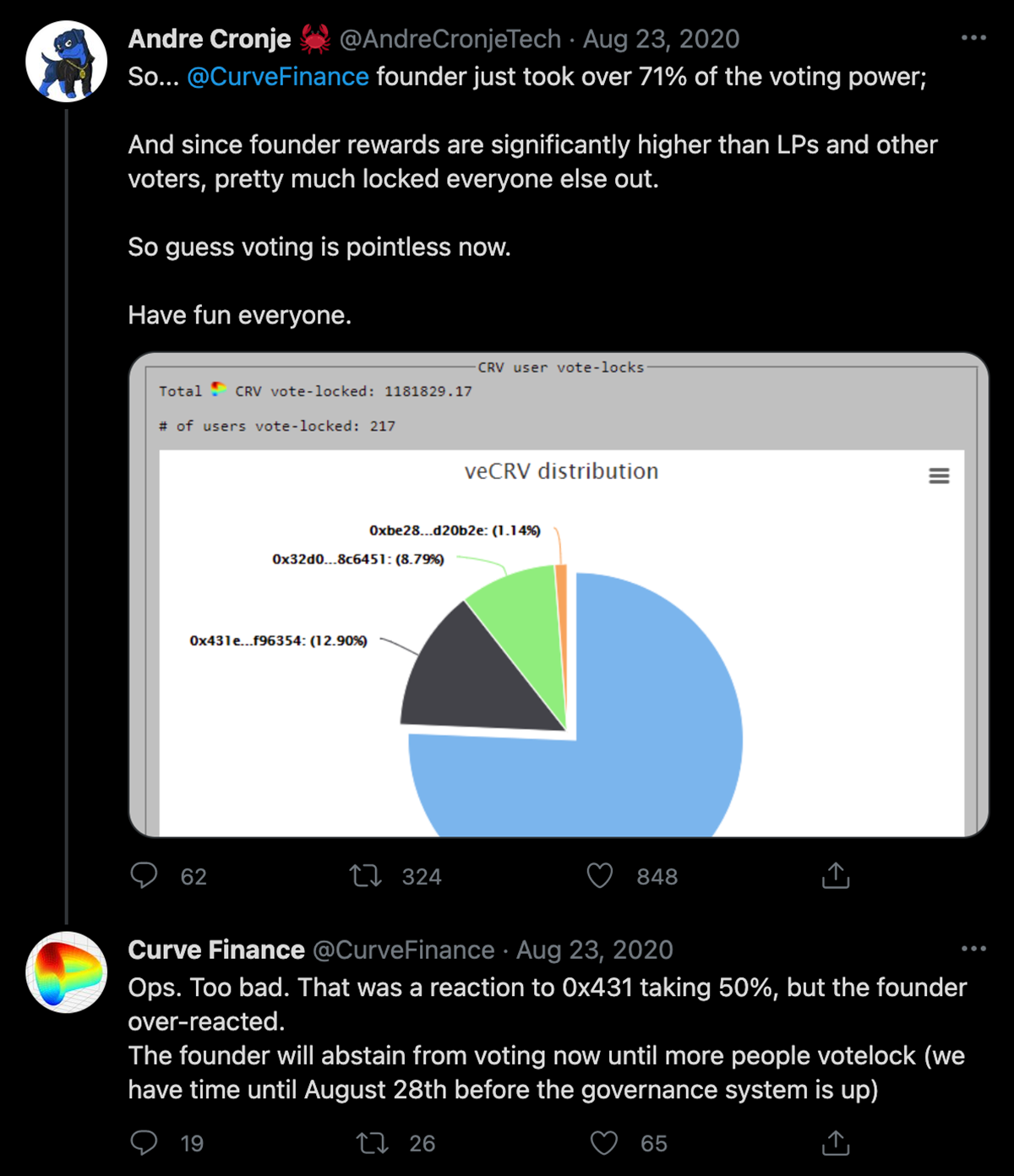

Dix jours plus tard, Andre Cronje a posté le tweet qui a marqué le début des Curve Wars.

Cronje avait déjà acquis un pouvoir considérable sur le protocole Curve et tentait d'encourager fortement sa nouvelle yPool.

La réponse de la part de Curve prend tout son sens si l'on sait qui contrôle le wallet 0x431.

Si l’on se fie à Nansen, 0x431 est le premier wallet en ce qui concerne le farming des YFI. En plus de détenir une grande quantité de K3PR, ce wallet vote maintenant pour augmenter le poids de la gauge de la pool Fantom. Vous pouvez donc peut-être en tirer vos propres conclusions.

Au fil des mois, de plus en plus d'utilisateurs ont bloqué leurs CRV dans veCRV. Le pouvoir de vote est devenu moins centralisé et Curve a continué de croître...

Mais le lancement du vault Backscratcher de Yearn en novembre 2020 a amené la bataille à une échelle de protocole contre protocole.

En bloquant de manière permanente leurs CRV dans le vault backscratcher (et donc en concédant leur droit de vote à Yearn), les utilisateurs pouvaient recevoir un APY plus élevé que s'ils bloquaient leurs tokens directement sur Curve.

Yearn pouvait alors utiliser ces CRV pour orienter les votes de Curve en sa faveur, et pour augmenter le rendement de toutes ses pools basées sur Curve. Cela permettait d'attirer plus d'utilisateurs, et donc plus de TVL.

Yearn n'avait alors à ce moment-là aucun véritable concurrent. Cronje était en train de construire son monopole décentralisé, et personne n'essayait de l'arrêter.

Puis est arrivé Stake DAO, et Julien Bouteloup.

Stake DAO est un concurrent direct de Yearn Finance. Les deux plateformes offrent toutes deux aux utilisateurs un rendement sur divers actifs, et toutes les deux utilisent Curve comme layer de base pour leurs principaux vaults.

L'arrivée de Stake DAO ne s'est pas faite sans drama. Les développeurs de Yearn ont accusé Julien de forker leur protocole sans y apporter la moindre modification. Ceci a conduit Julien à être exclu de plusieurs groupes de discussion privés et à intensifier une querelle qui couvait depuis un certain temps.

À l’instant même où Stake DAO est entré en jeu, Yearn a commencé à faire une intense promotion de son vault yveCRV sur Twitter. La course était lancée.

De janvier à mars 2021, Yearn et Stake DAO étaient en concurrence directe pour les dépôts de CRV. Chaque protocole faisait une promotion agressive de ses vaults et faisait pression sur les whales en CRV pour qu'elles déposent sur leurs plateformes respectives.

Lorsque Yearn a introduit la pool yveCRV<>ETH au début du mois de février, ce qui permettait aux utilisateurs de se retirer du backscratcher, les affaires et la compétition se sont intensifiées, les utilisateurs n'étant plus piégés dans la stratégie.

Cependant, bien que les utilisateurs pouvaient dès lors retirer leur CRV, le vault n'a eu de cesse de croître. En effet, Yearn a utilisé son partenariat avec SushiSwap pour stimuler sa pool yveCRV<>ETH, générant ainsi un APY boosté qui a augmenté la demande d'yveCRV.

Cette amélioration de l'interface utilisateur a contraint Stake DAO à fournir le même service, et un pool sdveCRV Balancer a été lancé en mai, avec un ratio sdveCRV/CRV de 90/10, incitant toujours plus les utilisateurs à bloquer leurs CRV, tout en fournissant une certaine liquidité de sortie pour ceux qui souhaitaient les débloquer.

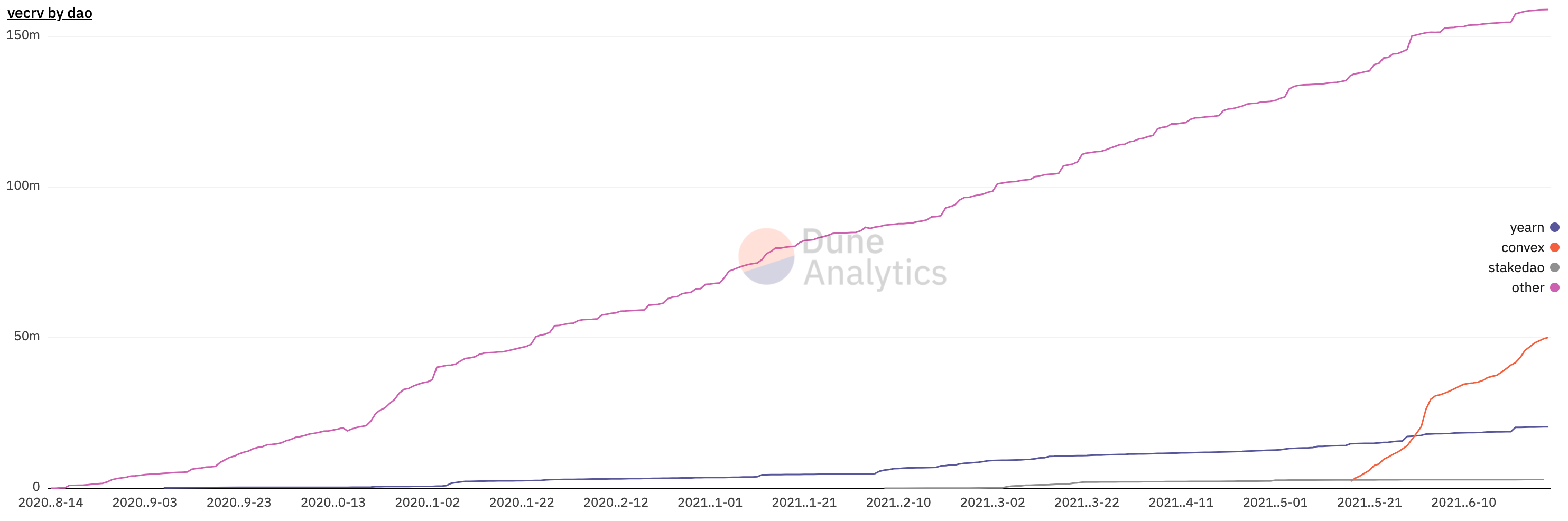

Le graphique ci-dessus montre l'accumulation régulière de veCRV à la fois par Yearn et Stake DAO, et la brusque progression de Convex en mai.

Chaque camp a réagi de façon différente à l'arrivée de Convex.

Yearn a poursuivi de façon agressive sa stratégie d'accumulation, tandis que Stake DAO a décidé de prendre un chemin différent.

Au lieu d'utiliser leurs veCRV pour renforcer leurs propres vaults, Stake DAO a renoncé à se battre et a migré ses pools Curve pour opérer au-dessus de Convex. Cette initiative leur permet d'offrir un taux d'intérêt annuel plus élevé que celui de Yearn pour le moment, mais pourrait être regrettable à l'avenir, car elle donne plus de pouvoir à la déjà solide plateforme Convex.

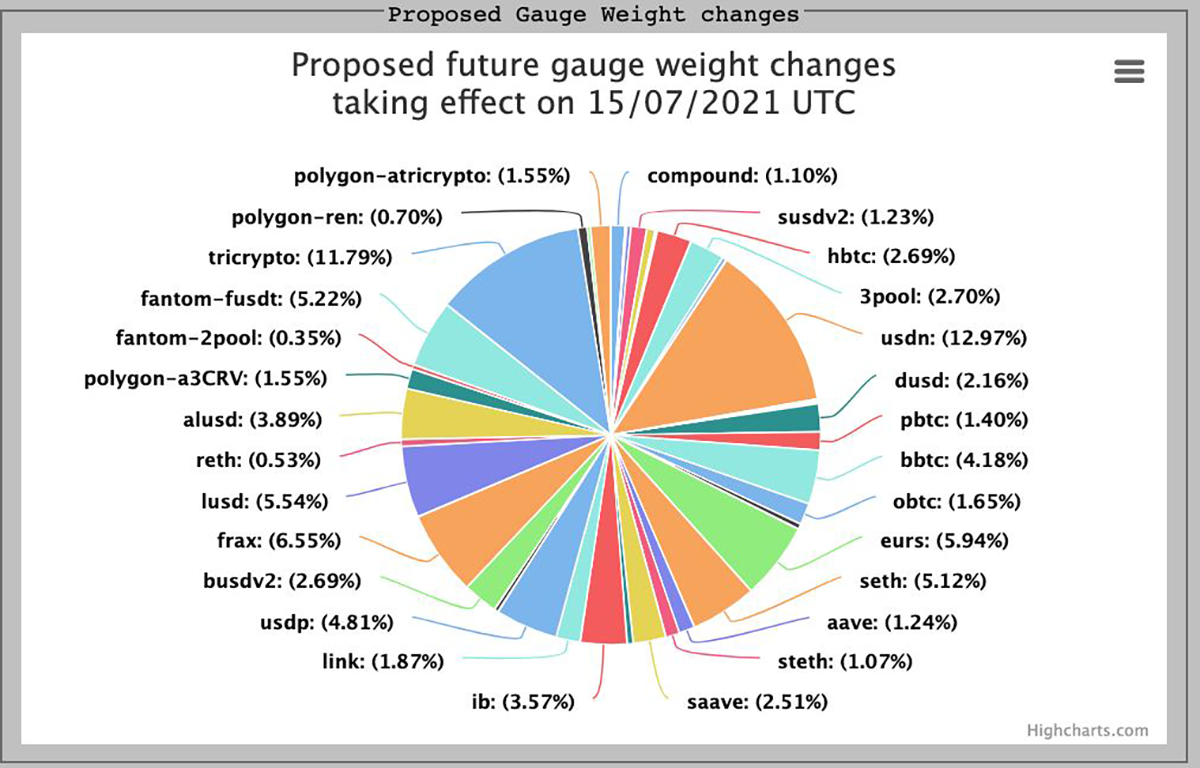

Les changements proposés pour le futur de la gauge montrent que les whales et les projets se battent pour promouvoir leur propre agenda.

Il n'a fallu que 2 jours à Convex pour dépasser Stake DAO, et 14 jours pour qu'ils ne surpassent Yearn.

À la fin du programme de promotion de 4 ans, Convex aura probablement assez de TVL et de revenus issus de la plateforme pour offrir un rendement annuel élevé et durable aux stakers de cvxCRV. Curve lancera également de nouveaux produits, et, au fur et à mesure que Curve se développera, Convex aussi.

Si Convex, qui est déjà si bien positionné, décide de lancer certaines de ses propres stratégies uniques à l'avenir, il pourrait facilement concurrencer Yearn et Stake DAO pour bien plus encore que le CRV.

Au fur et à mesure que la DeFi se développe, de plus en plus de plateformes “d'agrégateurs de rendement" seront lancées, et la demande pour la construction au-dessus de Curve ne fera qu'augmenter. Il n'y aura pas éternellement que trois concurrents.

Cette course est loin d'être terminée, mais les conditions d'entrée rendent la possibilité d'y participer de plus en plus complexe.

Pour qu'un protocole puisse utiliser des veCRV, il doit être répertorié sur le contrat "SmartWalletWhitelist" de Curve.

Comme les veCRV des adresses de smart contracts peuvent être transférés entre propriétaires, les smart wallets passent par un processus de whitelisting afin d'éviter les abus.

Actuellement, seuls Yearn, Stake DAO et Convex figurent sur cette liste.

Avec un prix de token CRV à 2 $, un protocole se doit d'attirer environ 130 millions de dollars de veCRV (30 % de l'offre) pour être inscrit sur la whitelist de Curve.

Il n'est toutefois pas facile d'accéder à la whitelist, même si les fonds sont disponibles. De nombreuses propositions ont été rejetées car elles ne présentaient pas suffisamment d'avantages directs pour le protocole Curve ou ses détenteurs de tokens.

Toutes les personnes impliquées dans la gouvernance de Curve sont incitées à empêcher tout protocole figurant sur la whitelist ou dans l'interface utilisateur de Curve de vendre des quantités excessives de CRV.

Une stratégie courante des protocoles consiste à vendre des CRV farmés afin de créer un APY pour leurs propres utilisateurs.

Il s'agit d'un sujet brûlant dans les forums de gouvernance de Curve, et de nombreux détenteurs de tokens ont protesté contre cette mesure, la citant comme une raison d'exclure des candidats à la whitelist.

Une proposition a été faite pour distribuer les récompenses du farm sous forme de veCRV au lieu de CRV, ou sous forme de ratio des deux, afin de ralentir le farm/dump de Yearn.

Une controverse a éclaté lorsque Alchemix a voulu que l'alETH soit listé dans l'interface utilisateur de Curve, et que Curve est intervenu pour l'en empêcher. Curve a déclaré que cette intervention visait à empêcher le "double dumping", ce qui a amené certains à se demander si Curve devait être impliqué dans la défense du prix de ses propres tokens.

Nous avons parlé au développeur principal d'Alchemix, Scoopy Trooples, pour savoir ce qui s'est passé.

J'ai un contact avec Curve via Charlie. Quelques semaines avant le lancement d'alETH, je lui ai demandé s'il existait une meta pool eth pour Curve.

Il m'a répondu qu'ils n'en avaient pas. Je lui ai alors dit : " Ok, il semble que nous allons devoir utiliser uniswap ou balancer ".

Charlie m'a alors répondu que non, et qu'il nous avait fait une pool curve alETH/eth.

Après quelques semaines, je dis à Charlie que nous sommes prêts pour le lancement, mais il refuse la pool parce qu'Alchemix utilise yearn qui "dump trop de curve".

Quelques jours avant le lancement, je me suis démené pour trouver une alternative. Je me suis plaint un peu de la situation dans egirl, et puis devopsfan, un membre d'egirl, a proposé de mettre alETH sur Saddle.

Voyant que Saddle avait les caractéristiques que nous voulions pour une pool soft pegged (parce qu'il s'agit d'une version Solidity de Curve), nous avons accepté leur offre gracieuse de nous y intégrer dans des délais très courts.

Ce n'était pas un échec pour Curve. Nous avons simplement fait ce qui était le mieux dans l'intérêt de notre protocole.

Ça reste de la defi en fin de compte et, même si j'aime coopérer avec d'autres protocoles, je ne vais pas mettre en péril notre projet pour être loyal envers un autre protocole.

Si nous avions opté pour sushi, uni ou balancer, le peg d'alETH aurait été beaucoup plus difficile à établir et à maintenir.

Le Twitter crypto adore le drama, et le tribalisme de ces événements en a fait un sujet de discussion populaire.

Cependant, certains ont vu les choses autrement.

Si les protocoles parasites peuvent être exclus d'une whitelist, il est bien plus difficile de lutter contre un fork.

Il y a d'abord eu Swerve, avec son équipe "anonyme", puis il y a eu Saddle, avec son financement par VC.

Curve possède des droits de propriété intellectuelle valides et exploitables sur son code, mais cela ne les a pas empêchés d'essayer.

Saddle Finance est copié directement à partir du code de Curve), mais alors que Curve est écrit en Vyper, Saddle l'a réécrit en Solidity.

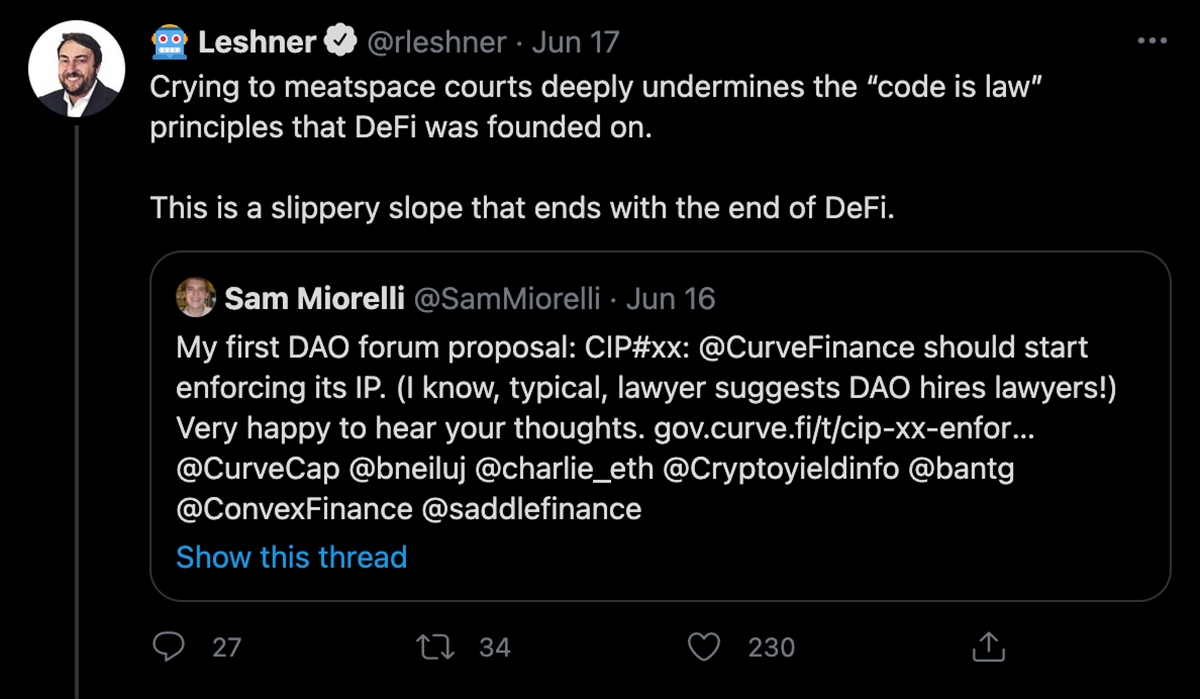

Curve pourrait mettre un terme à Saddle et envoyer un avertissement à ses futurs concurrents en faisant valoir ces droits de propriété intellectuelle. Pour autant, doit-il le faire ?

Leurs utilisateurs sont indécis.

Le principal sujet de débat n'est pas de savoir si Curve a matière à faire valoir ses droits, mais s'il doit le faire. De nombreux membres du forum considèrent qu'il s'agit d'un comportement de TradFi, qui n'est pas conforme à la culture de réitération de l'open source propre à la DeFi.

Mais Curve ne sont pas les seuls à s’armer judiciairement.

Le nouveau Uniswap V3 prétend être un concurrent de Curve, et maintenant qu'ils sont à l'attaque, ils veulent garder leur code pour eux.

Uniswap V3 opère sous une Business Source Licence qui restreint l'utilisation non autorisée de son code source pendant deux ans, afin que "la communauté Uniswap puisse être la première à construire un écosystème autour du code de base d'Uniswap V3". [mondaq].

Il reste à voir quelle serait l'efficacité de cette licence contre une équipe anonyme.

Et si les "mathématiques incompréhensibles" étaient en fait les meilleurs remparts possibles…

Il est compréhensible que tout développeur veuille protéger son travail, en particulier lorsqu'il est si unique et qu'il a une telle valeur financière, mais comment cela s'accorde-t-il avec la DeFi open source ? Et est-ce que l'une ou l'autre des parties irait jusqu'au bout d'une telle procédure judiciaire ?

Robert Leshner désapprouve l'idée...

Peut-être que cela ne serait pas très bon pour l'image de Curve si celui-ci poursuivait Saddle, mais que diriez-vous si Curve poursuivait un intrus de TradFi ?

Nous ne nous battrons pas éternellement entre nous...

Peut-être est-ce le moment de créer un précédent. Les prochaines Curve Wars auront-elles lieu au tribunal ?

Pour l'instant, le combat se déroule plus près de chez nous.

Le challenger le plus sérieux du protocole Curve est le plus récent : Uniswap V3.

Certains s'attendaient à ce qu'Uniswap V3 soit un "Curve killer" avec sa technique de gestion active des LP.

Bien que Curve ne soit pas mort, Uniswap V3 a pris une partie de sa part de marché. En juin 2021, Uniswap V3 a facilité 40% de tout le volume de swap entre stables. [delphi].

Comme les deux offrent un résultat très similaire sur les principales paires de devises stables pour les transactions inférieures à 10 millions de dollars, pour la plupart des utilisateurs, leur choix entre les deux se fera principalement en fonction de leurs préférences personnelles plutôt que sur la base des avantages financiers.

Cela n'a pas empêché une bataille très publique de se dérouler entre ces deux protocoles, alors que ces derniers se battent pour offrir les meilleurs taux à leurs utilisateurs.

Les deux parties jouent pour gagner, et Curve est maintenant en concurrence directe avec Uniswap avec l'introduction du commerce d'actifs volatils dans Curve V2.

La bataille continue...

Bien que le protocole Curve soit au centre de tant de dramas, son fondateur s'exprime rarement en public.

Cependant, les détectives de Rekt vont toujours directement à la source.

Nous avons retrouvé le créateur de Curve, Michael Egorov, et l'avons fait s'asseoir pour mettre les choses au clair.

rekt :

Michael. Bonjour, bienvenue, et merci de prendre le temps de parler avec nous.

Près d'un an s'est écoulé depuis le lancement du token CRV, et les tokenomics définissent désormais une grande partie de l'ensemble de l'industrie.

Curve s'est-il développé comme vous vous l'attendiez ?

Michael :

Oui, je le pense.

rekt :

OK, bien sûr. Nous n'aimons pas non plus nous éparpiller en paroles.

Quelles sont les exigences auxquelles un protocole doit répondre lorsqu'il postule pour la SmartWalletWhitelist ?

Michael :

Fondamentalement, le wallet ne doit pas devenir un vote vendable (la vente de la valeur à la place est ok)...

Et le projet doit être audité par une société réputée.

rekt :

Actuellement, il y a très peu de protocoles whitelistés. Ceux qui sont whitelistés ont un avantage énorme sur tous les autres.

N'est-ce pas une situation de conflit d'intérêts pour Curve, puisqu'ils "soutiennent Convex", et que Convex bénéficie du fait de tenir les autres à l'écart de la whitelist ?

Michael :

Eh bien, je pense que si les projets sont définitivement sûrs et peuvent bénéficier de la white list, il ne devrait pas y avoir de problème pour le faire.

Bien sûr, le problème est que si Yearn, Convex et Stake DAO ne veulent pas mettre quelqu'un sur la whitelist, je n'aurai pas assez de pouvoir de vote pour les en empêcher.

Parce que ces projets ont eux-mêmes un pouvoir de vote.

Mais Yearn a voté en faveur de la mise sur whitelist de Convex !

rekt :

Pourquoi Alchemix a-t-il été rejeté ?

Michael :

Je viens de vérifier. Ils n'ont jamais demandé à être admis, il n'y a jamais eu de proposition.

Ma compréhension est qu'ils sont un protocole de second ordre utilisant Yearn, donc il n'est pas clair de percevoir quel serait l'avantage.

S'ils commencent à utiliser directement Curve, par contre...

Quoi qu'il en soit, ils devront demander / écrire un message sur le forum.

rekt :

Ils ont décidé d'utiliser votre concurrent, Saddle Finance.

Que pensez-vous de Saddle ?

Michael :

C'était une chose totalement différente de la whitelist des wallets.

C'était un soft vote pour la liste dans l'interface. Les participants à la DAO hésitaient à mettre alETH sur la liste parce que le collatéral dump les CRV.

J'ai exprimé l'opinion que le listage est de toute façon une bonne chose dans ce cas. Mais à cause de cette lenteur, ils ont choisi Saddle.

Et alEth s'est également fait rekt quelques jours plus tard.

Mais en principe, s'il n'y a pas de danger, il est parfaitement possible de lister à nouveau ; il s'agissait d'un problème opérationnel.

En ce qui concerne Saddle, je pense que ce dernier viole la propriété intellectuelle de curve.fi car il traduit littéralement le code de Vyper vers Solidity.

Cela peut être démontré au tribunal mais je pense que c'est un projet tellement inutile que cela n'a pas de sens de le faire.

En outre, un litige dans ce domaine porterait préjudice aux fondateurs de Saddle, mais pas aux investisseurs en capital-risque qui l'ont propulsé.

Il y aurait alors probablement encore moins d'intérêt à le faire.

rekt :

Robert Leshner a déclaré que :

"Si vous voulez que les tribunaux et les politiciens vous protègent et vous contrôlent, il y a la "finance". Si vous voulez un système qui est résilient, autosuffisant, ouvert et évolutif, il y a la DeFi."

Pensez-vous que les actions en justice aient une place dans la finance décentralisée ?

Michael :

Je pense que c'est tout à fait possible tant qu'il y a une entité légale qui peut engager une action contre une autre entité légale. Il y en a une à la fois pour curve.fi et pour saddle.

Mais c'est étrange de l'entendre de cette manière de la voix de Robert.

Compound a poursuivi dForce quand ils ont cloné leur première version.

C'est un peu comme dire que Compound n'est pas DeFi.

Mais bon. Je n'aime pas l'idée de poursuivre Saddle pour d'autres raisons.

rekt :

Très intéressant. Nous devrons parler à M. Leshner à ce sujet.

On a qualifié Yearn de "parasite" en raison de la quantité de CRV qu'ils exploitent et dumpent. Que pensez-vous de la façon dont chaque protocole whitelisté utilise Curve, et que souhaitez-vous voir à l'avenir ?

Michael :

Je ne considère pas le "farming and dumping" comme un parasitage - cela fait partie du jeu. Mais il ne faut pas non plus encourager doublement le dumping, bien sûr.

La façon dont Yearn fonctionne est correcte selon moi - ce n'est pas parasitaire.

Il faut juste éviter de faire des boucles récursives de farm-n-dump (par exemple, imaginez que l’on wrap une farm tokenisée qui dump dans une pool qui obtient ensuite encore plus de CRV puis dump et ainsi de suite...)

Récemment, une idée m'est venue à l'esprit : les tokens qui sont relativement stables mais qui dumpent (ou dont le collatéral dump) peuvent être valorisés d'une manière différente, en incitant le volume d'échange (contrairement à la liquidité actuellement). Je ne sais pas encore comment cela fonctionnerait, mais je pense que cela serait bénéfique à la fois pour Curve et pour le token.

rekt :

En parlant de volume de transactions, le Forex traite actuellement environ 6,6 trillions de dollars par jour.

Pensez-vous que Curve puisse prendre une partie de ce volume d'échange TradFi à l'avenir, et si oui, comment envisagez-vous l'adoption ?

Michael :

C'est le plan. Je pense que cela peut se produire via le soutien des échanges entre les stablecoins de différentes dénominations (pas seulement USD). Bien sûr, cela devrait inclure la croissance de ces derniers.

rekt :

Bien. Mais vous n'êtes pas le seul à vouloir perturber ce marché - Uniswap V3 a pris une part importante de votre volume d'échange de stablecoins.

Que pensez-vous de leur V3 et comment Curve prévoit-il de concurrencer Uniswap ?

Michael :

Il y a plusieurs façons.

La première : nous croyons en une approche exclusivement automatisée et Uniswap3 ne semble pas y croire. L'approche non-automatique fonctionne pour les transactions stablecoin/stablecoin, mais cela est extrêmement difficile pour les paires volatiles.

Les chiffres montrent que les vaults destinés à automatiser la gestion de la liquidité de l'Uv3 perdent de l'argent si on les compare à "Uniswap2 sans frais", ce qui signifie qu'ils sont hautement sous-optimaux.

Nous allons donc probablement riposter sur un front plus volatile (ce qui nécessite un travail d'optimisation important qui est actuellement en cours).

Quant aux paires stablecoin/stablecoin - Uniswap bénéficie actuellement du fait qu'il est très bien connu des utilisateurs qui n'ont aucune idée des agrégateurs dex. Cela se produisait même avec uniswap2 avec des transactions acheminées via le pool usdt/usdc (et les traders perdaient beaucoup de valeur sur le slippage).

rekt :

La première pool de Curve utilisant des actifs volatils a été lancée il y a presque un mois : la pool Tricrypto.

Êtes-vous satisfait de ses performances jusqu'à présent ?

Quelle est la prochaine étape ?

Michael :

Je vais la relancer : j'ai effectué quelques modifications basées sur ce que j'ai appris, et j'ai obtenu un simulateur beaucoup plus rapide ainsi que des paramètres beaucoup plus optimaux.

Beaucoup de choses ont très bien fonctionné, mais nécessitent au moins une itération supplémentaire.

C'est la raison pour laquelle nous ne faisons pas de "versions qui sont 100% finales et remplacent tout". C'est un système de rolling-release, afin que nous ayons la souplesse nécessaire pour itérer.

rekt :

Merci de nous avoir parlé, Michael.

Oh, et juste une dernière chose...

Avez-vous eu des nouvelles de 0xc4ad récemment ?

Michael :

Ah. Pas vraiment, non.

À moins que tu ne penses que le déployeur anonyme du contrat de staking de eth2 soit 0xc4ad…

Ne vous méprenez pas, lecteurs de Rekt, ce que nous voyons ici est une lutte pour le pouvoir, pas pour la richesse.

Le fondateur lui-même nous a dit que Curve vise à perturber un marché de plusieurs trillions de dollars, et si vous lisez ceci, c’est que vous partagez probablement sa vision.

Les échanges décentralisés gagnent en puissance de jour en jour, et, ironiquement, à cause de cela, différentes parties veulent recentraliser ce pouvoir en leur faveur.

Pendant que les whales se battent pour le pouvoir, les petits détenteurs cherchent toujours la richesse, et ils ne pourront que profiter du fait que leurs actifs deviennent si désirables.

L'avenir de cette industrie de plusieurs milliers de milliards de dollars est en train de se dessiner grâce à quelques développeurs qui saisissent l'occasion d'établir leur empire alors que ce secteur est encore si neuf.

L'avantage de Curve en tant que pionnier est tel qu'il sera difficile de prendre sa place, et, bien que la concurrence s'intensifie, l'équipe a encore beaucoup à dévoiler.

L'interface utilisateur n'est peut-être pas du goût de tout le monde, mais est-ce vraiment important si l'avenir de Curve est d'être un protocole de layer de base, et non une expérience " orientée utilisateur " ?

Si vous pensiez que les Curve Wars étaient féroces, attendez que les Convex Wars commencent.

REKT sert de plateforme publique pour des auteurs anonymes, nous déclinons toute responsabilité quant aux opinions ou contenus hébergés sur REKT.

faites un don (ETH / ERC20): 0x3C5c2F4bCeC51a36494682f91Dbc6cA7c63B514C

avertissement:

REKT n'est responsable en aucune manière du contenu publié sur notre site Web ou en lien avec nos Services, qu'il soit publié ou occasionné par l'Auteur Anon de notre site Web, ou par REKT. Bien que nous fournissions des règles pour la conduite et les publications de l'Auteur Anon, nous ne contrôlons pas et ne sommes pas responsables de ce que l'Auteur Anon publie, transmet ou partage sur notre site Web ou nos Services, et ne sommes pas responsables de tout contenu offensant, inapproprié, obscène, illégal ou autrement répréhensible que vous pourriez rencontrer sur notre site Web ou nos Services. REKT ne saurait être tenu responsable de la conduite, en ligne ou hors ligne, de tout utilisateur de notre site Web ou de nos services.